スマートフォンによるモバイル決済、AI*1(人工知能)活用の資産運用、仮想通貨を使った資金移動など、世界中でFinTechと呼ばれる新たな金融サービスが台頭してきています。 金融機関はグローバル競争力の強化と事業拡大に向け、より利便性と安全性に優れたサービスの高度化に取り組んでいます。金融機関の高信頼なシステム構築・運用を支えてきた日立は、お客さまとの協創に力を注ぎ、デジタル金融イノベーションを加速させていきます。

- *1

- Artificial Intelligence

FinTechの進化が導く金融イノベーション

F i n T e c hとは、Finance(金融)とTechnology(技術)を組み合わせた造語です。その特長は、金融とITを融合してエンドユーザー志向の金融サービスを低コストかつスピーディーに生み出す点にあります。欧米では2008年のリーマン・ショック以降、ITを活用した新たな金融サービスを提供するFinTechスタートアップ(ベンチャー企業)がビジネス規模を急速に拡大してきました。

一方日本では、協調的・提携的なFinTech企業が、既存の金融機関が構成する金融システムと共存あるいは補完し合いながら、新たなビジネスモデルを創造していくと考えられています。

グローバル競争の激化やモバイルバンキングの普及が進むなか、金融機関もFinTechに代表される新しいデジタル技術の導入に積極的に取り組んでおり、自社の業務効率化やサービス向上への適用が活発化しています。

日立が重点的に取り組むFinTech領域

FinTechの進展にともない、金融サービスは金融機関が直接提供するサービスだけでなく、他業種やFinTech企業との連携によって、より多彩で多様な形式のサービスへと変わっていきます。ユーザーの利便性を向上するシームレスなサービス提供に向け、デジタル社会に対応したイノベーティブな金融サービスが求められているのです。

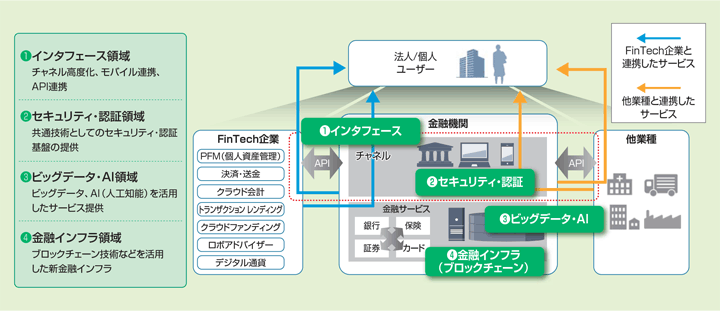

そこで日立は、FinTechによる新たな金融サービスの創造を支える技術領域に注力し、オープンイノベーションと国内外の金融機関との価値協創に取り組んでいます(図1)。

図1 日立のFinTechに対する取り組みの重点領域

日立のFinTechに対する取り組みの重点領域

①インタフェース:複数の金融サービスをシームレスに連携

既存の金融機関とFinTech企業の間で、オープンAPI*2により、相互の金融サービスをシームレスに連携させるケースが増えています。そこで日立は、お客さまがFinTech企業の提供するサービスにID/パスワードなどの認証情報を登録することなく、金融機関とのデータ連携をセキュアに実現できる「金融API連携サービス」を提供しています。これにより金融機関は、お客さまが安心してサービスを利用できるセキュアな環境を提供しながら、自社サイトでさまざまなFinTechサービスをスピーディーに導入することが可能となります。

- *2

- Application Programming Interface

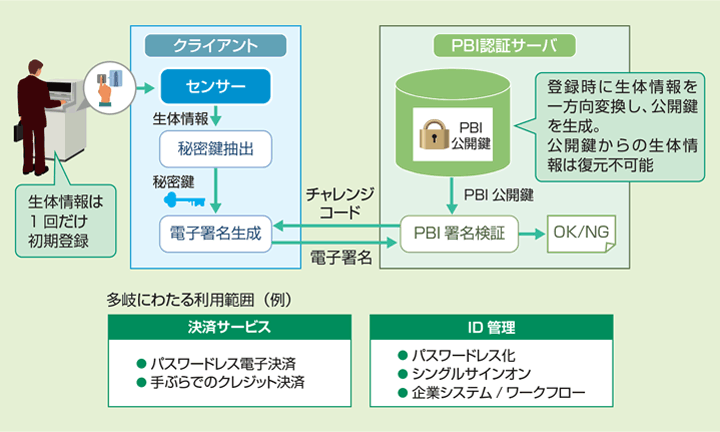

②セキュリティ・認証:利便性の高い「テンプレート公開型生体認証サービス」を提供

金融システムの世界では、高度なセキュリティの確保が不可欠な要素であり、お客さまの資産情報や個人情報などを複数の企業間でやりとりする機会が増えるFinTechでは、より強固なセキュリティが求められます。金融業界では日立が開発した指静脈認証に代表される生体認証が普及していますが、現在ATMなどで使われている生体認証は、キャッシュカードのICチップに生体情報を格納するため、カード切り替え時に生体情報の再登録が必要になるなど、利便性の面で課題が残されていました。

そこでFinTech時代のセキュリティ基盤として日立が開発した新しい方式がPublic Biometrics Infrastructure(PBI)です。これは、登録時の生体情報(指静脈情報)に一方向変換を施し、元の情報を復元できない形で、お客さまのサーバあるいはクラウド上に保管・照合するため、生体情報のセキュリティを確保できます。初期登録時に生体情報を1回登録すれば、複数のアプリケーションで横断的に利用できるようになり、キャッシュカードやクレジットカードに依存せず、安全性と利便性を両立できると期待されています。PBIの技術はすでに国内の金融機関でも採用が始まっていますが、将来的には決済サービス、ID管理など幅広い分野にも応用の可能性が広がっています(図2)。

図2 テンプレート公開型生体認証サービス

③ビッグデータ・AI:金融サービスに新たな可能性をきりひらく

FinTechの中核技術として注目されているのがAIです。分析対象とするデータが桁違いに増えたビッグデータ時代では、新サービスの創成や与信/リスク管理の高度化に向けたデータ活用は、従来手法や経験則では難しくなっているからです。

日立が開発したAI技術の一つであるHitachi AI Technology/H(以下、AT/H)は、「データの相関関係」を総当たり計算し、データに潜む複雑な相関性を発見できる技術です。仮説を設定しなくても有意な重要指標を自動的に絞り込み、人間が思いつかないような解決策を見いだせる可能性があります。国内の金融機関でもAT/Hを活用し、さらなる業務革新や新たな可能性を発見するユースケースが多数積み上がってきました。その中から、いくつかの事例をご紹介します。

★銀行(マーケティングへの適用)

お客さまがカードローンなどの金融サービス・商品を契約する確度をAT/Hで算出。個々のお客さまごとにリスト化することで、最も提案を必要とするタイミングに合わせてダイレクトメールを送付するなど、マーケティング精度が向上。

★銀行(生産性向上への適用)

名札型ウェアラブルセンサーとAT/Hを活用し、社員間のコミュニケーション頻度や業務の継続時間などから組織の活性度を算出。社内イベントの有無や社員属性との関連性を分析し、活性度に影響を与える要素を定量的に把握することで、生産性向上やワークスタイル改革に向けた具体的な仮説と改善施策の立案に貢献。

★証券(市場分析への適用)

個人投資家から借り入れた株を機関投資家に貸し出すストック・レンディング(株券等貸借取引)業務にAT/Hを適用。トレーダーの日々のレートを学習データとして金融商品の貸借レートを予測。トレーダーのコア業務への注力やビジネスの拡大に貢献。

④金融インフラ:ブロックチェーンで業種を超えたサービス連携を実現

仮想通貨を実現する技術として考案された「ブロックチェーン」は、記録データをブロックと呼ぶ小分けしたデータに加工し、各取引履歴を順番に関連づけした鎖(チェーン)構造としています。各ブロックが直前のブロックとつながっているため改ざんが極めて困難なほか、取引情報をネットワーク上の複数のコンピュータで共有するため、高コストな中央管理サーバが不要となり、取引コストの削減や取引の透明性向上を実現する金融インフラになると期待されています。

日立はこの次世代技術の標準化に向け、金融機関をはじめとする世界の主要企業が参加するHyperledger Project(Linux Foundation)にプレミアメンバーとして参画。ブロックチェーンのコア機能をオープンイノベーションで開発しています。さらに、北米シリコンバレーに設置した「金融イノベーションラボ」をはじめ、FinTech技術の情報収集と研究開発に力を注いでいます。これからも日立は、数多くの金融機関のお客さまと課題を共有しながら、それぞれの強みを顕在化させるビジネスモデルの協創を推進し、新たな金融サービスと業種を超えたイノベーションの実現に貢献していきます。